(2023年)相続登記の登録免許税が非課税になる場合を司法書士が解説

大阪の司法書士の田渕です。

相続登記する場合、登録免許税という税金がかかりますが、一部の場合に、登録免許税が非課税になることがあります。

この記事では、相続登記が非課税になる場合を司法書士がわかりやすく解説します。

目次

(2023年)相続登記の登録免許税が非課税になる場合を司法書士が解説

相続登記する場合、不動産の評価額の0.4%の登録免許税がかかります。

たとえば不動産の評価額が、1000万円の場合、登録免許税は4万円になります。

ただし、次の場合の相続登記については、登録免許税が非課税になります。

- ・評価額が100万円以下の土地の場合

- ・死亡した相続人名義に登記する場合

相続登記の登録免許税が非課税になる場合1 評価額が100万円以下の土地の場合

評価額が100万円以下の土地の場合、相続登記の登録免許税が非課税になります。

相続人への遺贈の登記も同様です。

この登録免許税の軽減は、令和7年(2025年)3月31日までの特別措置です。

相続登記がされないことが所有者不明土地問題という社会問題を引き起こしていることから、相続登記を促進するために、この登録免許税の軽減措置を設けられました。

この登録免許税の非課税措置については、次の注意点があります。

- ・非課税にするためには、申請書への法令の条項の記載が必要

- ・建物は非課税にならない

- ・相続したのが不動産の持分の場合、評価額に持分の割合を掛けた額が不動産の価額

非課税にするためには、申請書への法令の条項の記載が必要

非課税にするためには、申請書に非課税になる根拠となる法令の条項の記載が必要です。

具体的には、申請書に「租税特別措置法第84条の2の3第2項により非課税」と記載します。

建物は非課税にならない

この制度で非課税になるのは土地だけです。

建物については評価額が100万円以下でも非課税になりません。

評価額が100万円以下の土地と建物を相続した場合、建物のみ課税されることになります。

相続したのが不動産の持分の場合、評価額に持分の割合を掛けた額が不動産の価額

相続したのが不動産の持分の場合、評価額に持分の割合を掛けた額が不動産の価額になります。

なので、不動産の評価額が150万円であっても、相続した不動産の持分が2分の1の場合は、75万円になるので、非課税になります。

相続登記の登録免許税が非課税になる場合2 死亡した相続人名義に登記する場合

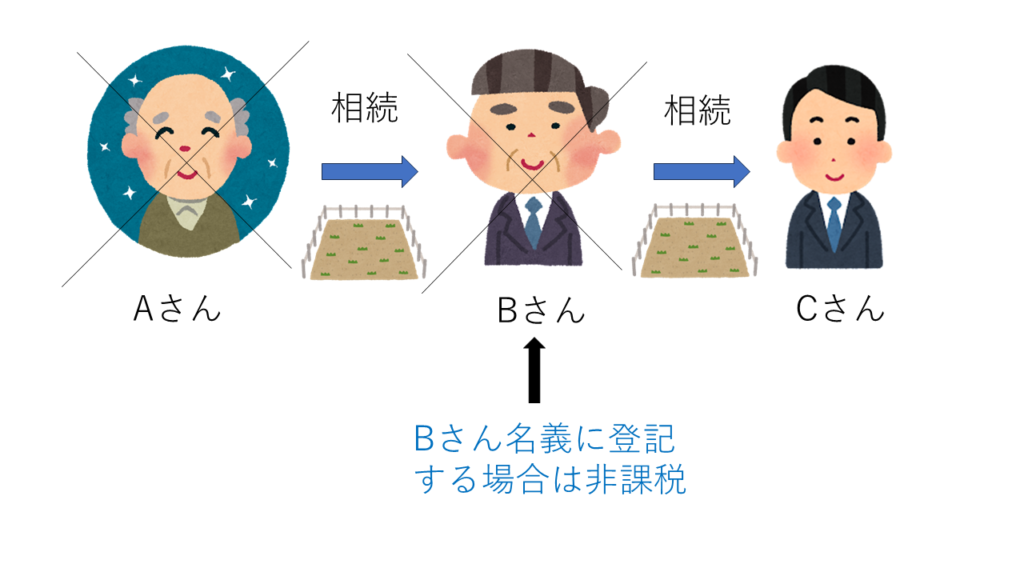

相続により土地を取得した人が相続登記をしないで死亡した場合とは、たとえば、Aさんが亡くなり、Bさんが相続したけど、相続登記をしないままBさんも亡くなった場合に、Bさん名義に登記する場合です。

この場合は登録免許税が非課税になります。

ただしこの場合、その後にBさんから、Bさんの相続人名義へ相続登記が必要になります。

AさんからいきなりBさんの相続人名義への相続登記ができますので、Bさんの相続人間での遺産分割協議がまとまっている場合は、AさんからBさんの相続人名義への相続登記をした方がいいです。

Bさんの相続人間での遺産分割協議がまとまらない場合に、一旦Bさん名義にしておくときは、非課税になるメリットはあります。

まとめ

以上、相続登記が非課税になる場合について解説しました。

まとめると次の通り。

- ・相続登記では登録免許税は、評価額が100万円以下の土地や、死亡した相続人名義に登記する場合は非課税となる。

- ・不動産の持分の場合は、評価額に持分の割合を掛けた額が不動産の価額となり、その額が100万円以下なら非課税となる。

当事務所は、大阪の相続専門の司法書士事務所です。

相続に関するご相談を承っています。

初回相談無料ですので、お気軽にお問い合わせください。

お問い合わせは、電話(06-6356-7288)か、メールフォームから。

今回は以上です。

ここまでお読みいただきありがとうございました。

人気の関連ページ

・田渕司法書士・行政書士事務所の相続手続き総合サポートサービス